관련정보

##

2024.02.06 - [금융/전망] - 2024년 금리인하시 투자전략

2024.02.13 - [금융/채권] - 안전하고, 편안한 채권 투자 방법

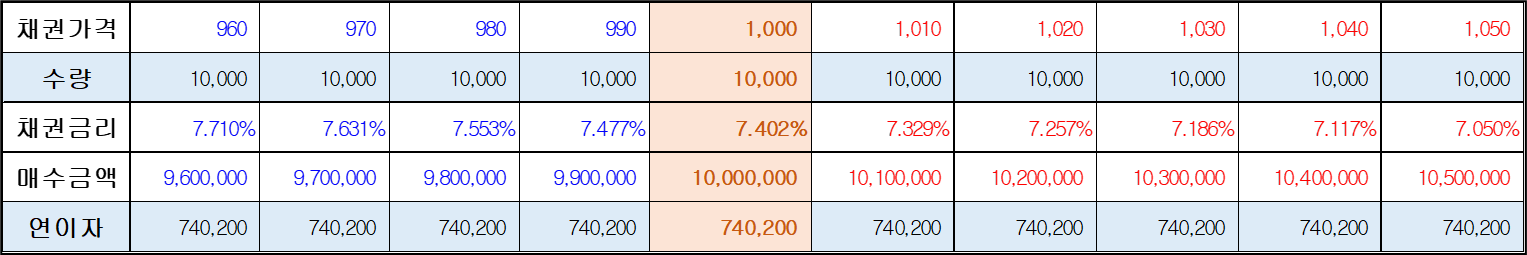

2024.02.24 - [금융/채권] - 채권가격과 채권금리 상관관계

##

본 자료로 투자 결정하기 위한 자료로 활용 하지 마세요.

투자 진행은 각 개인의 상황에 맞게 진행 하세요

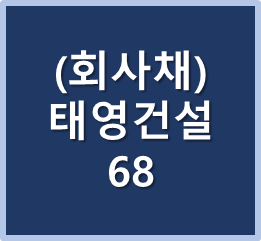

삼성증권에서 보내온 메일 내용이다.

게임의 룰이 다르다고 되어 있어서 흥미가 생겨서 읽어보았다.

아래와 같이 정리가 되는 것 같다.

- 저금리 채권 발행, 고금리로 금리 변화에 따른 채권 가격 변화

- 채권 매매 수익에 대한 비과세

- 낮은 표면금리로 금융소득 종합과세 대비

- 저금리 채권

- 채권 발행자가 채권 발행시 고정 이자율보다 낮은 이자율 제공 채권

- 시장 이자율이 낮거나 채권 발행자 신용 등급 낮아서 높은 이자율 지불할 수 없는 상황 발행

- 낮은 이자율:

- 고정된 혹은 매우 낮은 이자율

- 투자자들이 채권 수익 얻기 위해 더 많은 위험 감수

- 높은 변동성

- 저쿠폰채권 시장에서 더 높은 변동성

- 이자율 변동이나 채권 발행자 신용 등급 변화 등 영향

- 장기 투자

- 채권 만기시 이자까지 지급

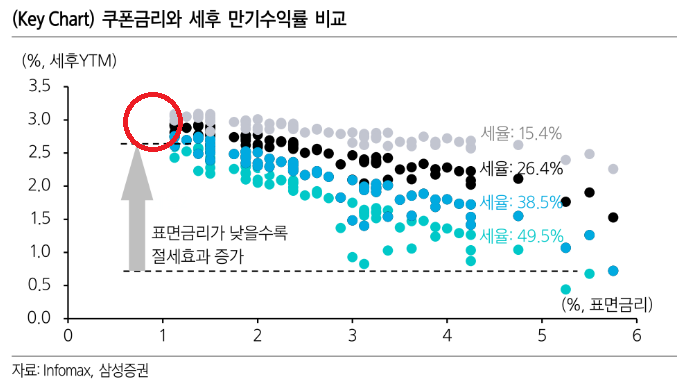

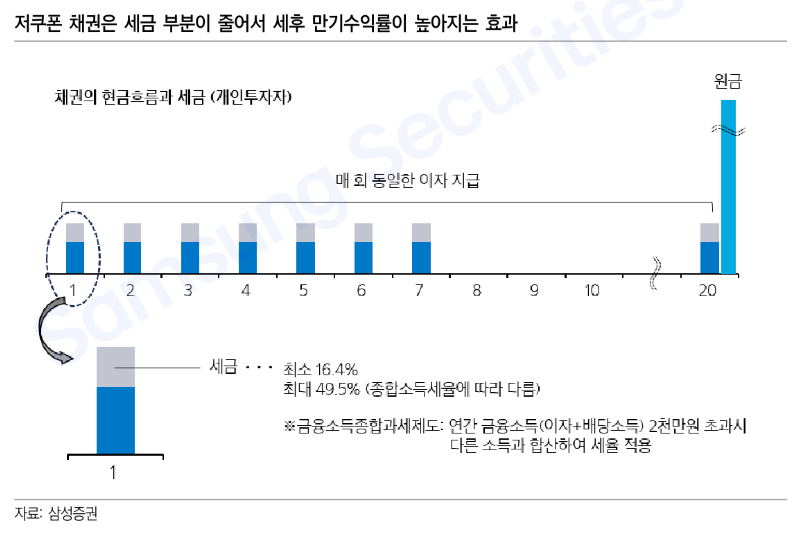

저쿠폰 채권에 대해서 이해를 하려면 채권수익구조와 과세 기준을 알아야 할것 같다.

채권 수익 구조과 과세 기준

- 채권 발생시 결정된 이자율 (A)

- 채권가격 변동에 따른 수익 (B) : 비과세

세전 채권 수익율 (A+B) 이 동일 하지만

세후 실질 수익율은 A / B 비중에 따라서 차이가 난다.

큰 자금을 운영하는 채권 투자자의 경우 A 에 대한 과세 부담과 A 수익에 대한 종합과세가 부담이 될것 이다.

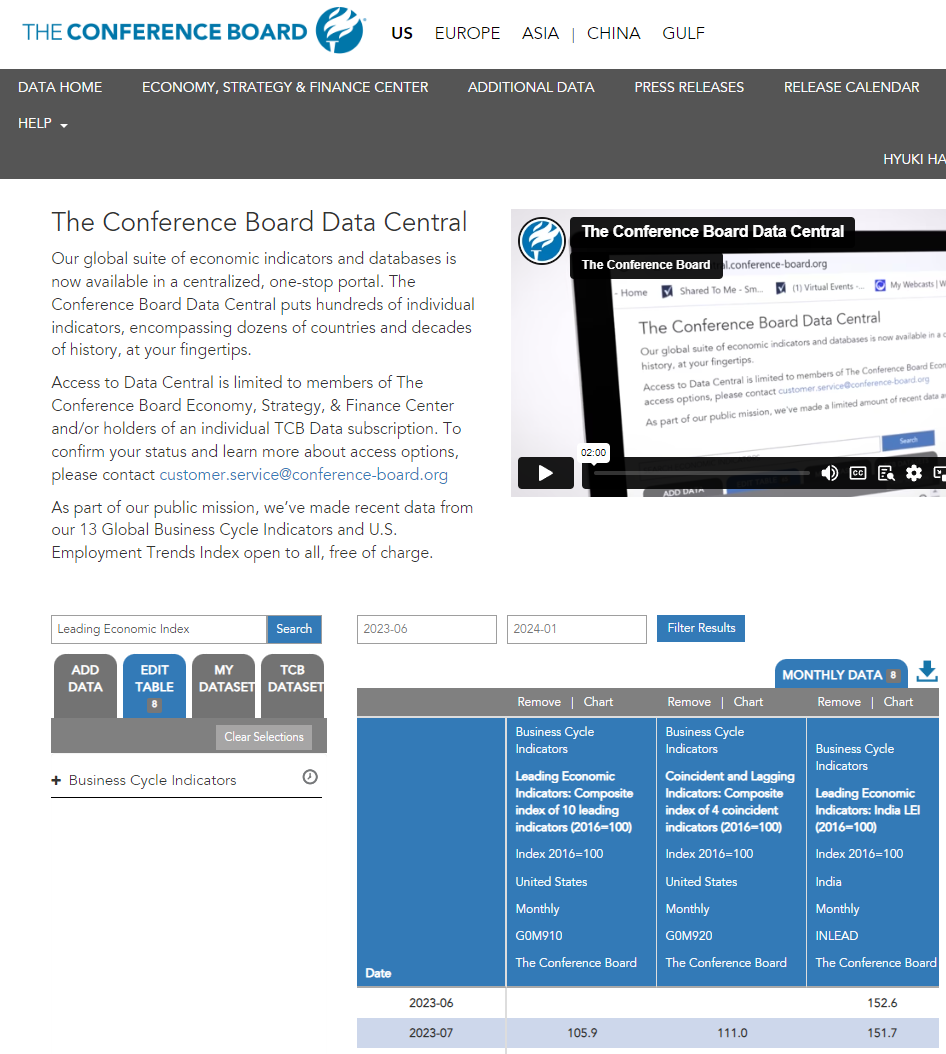

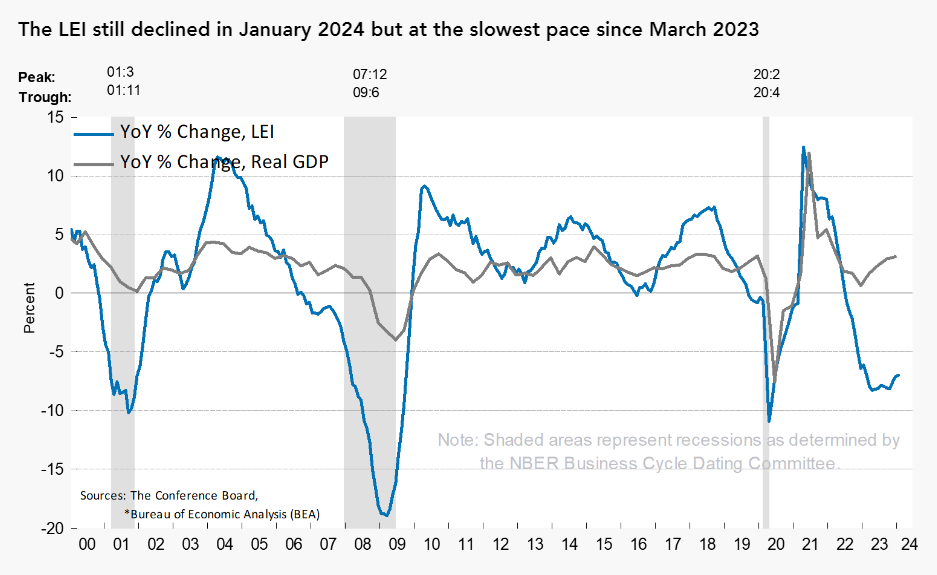

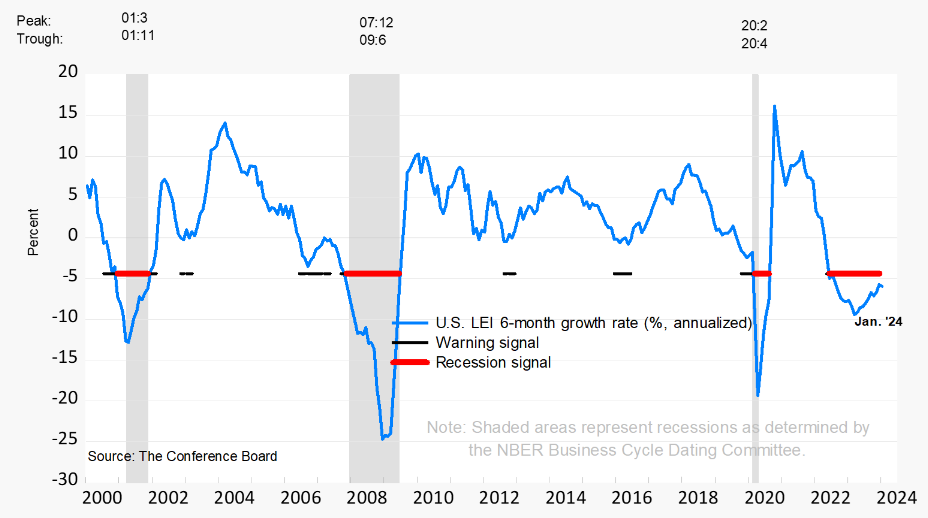

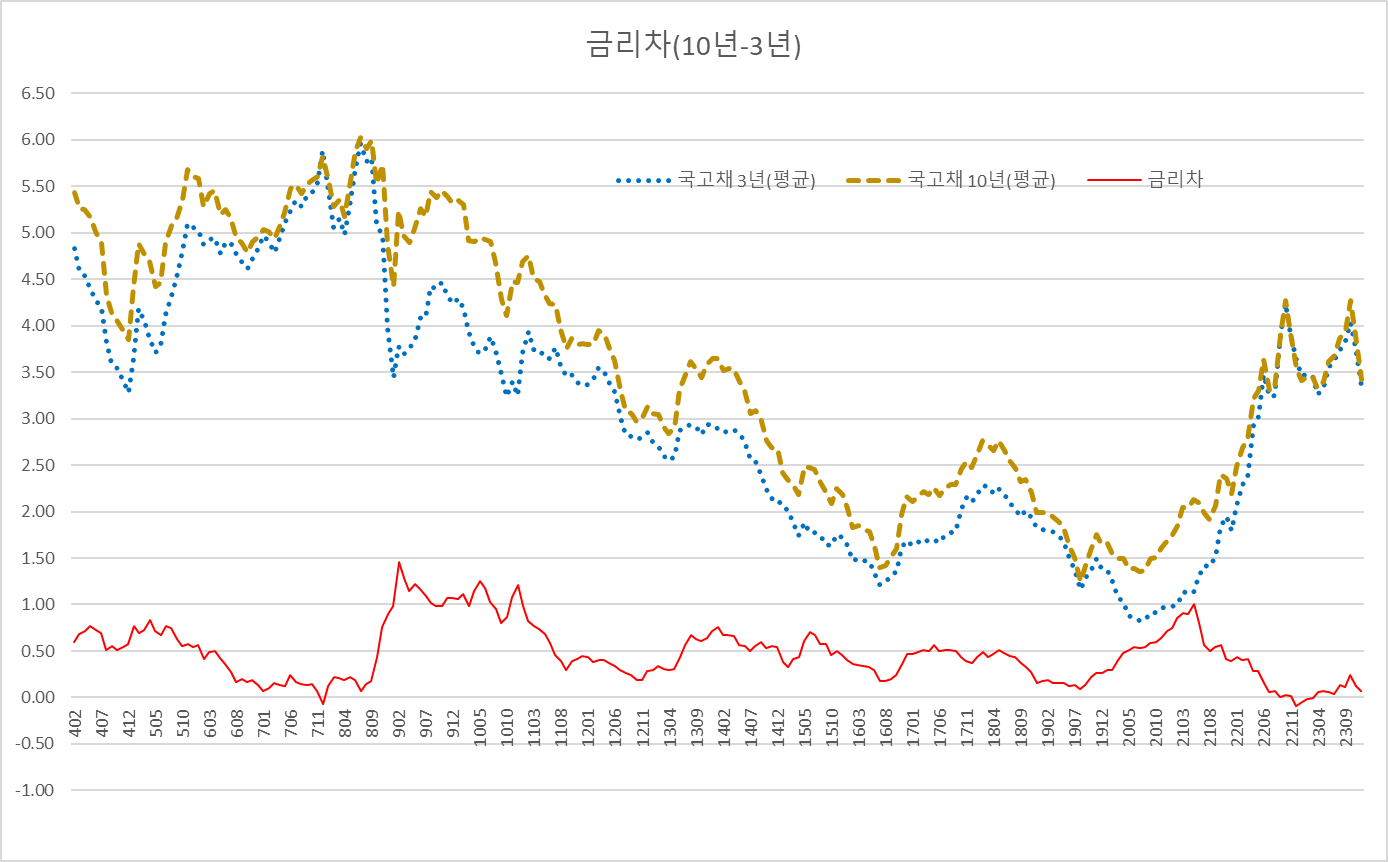

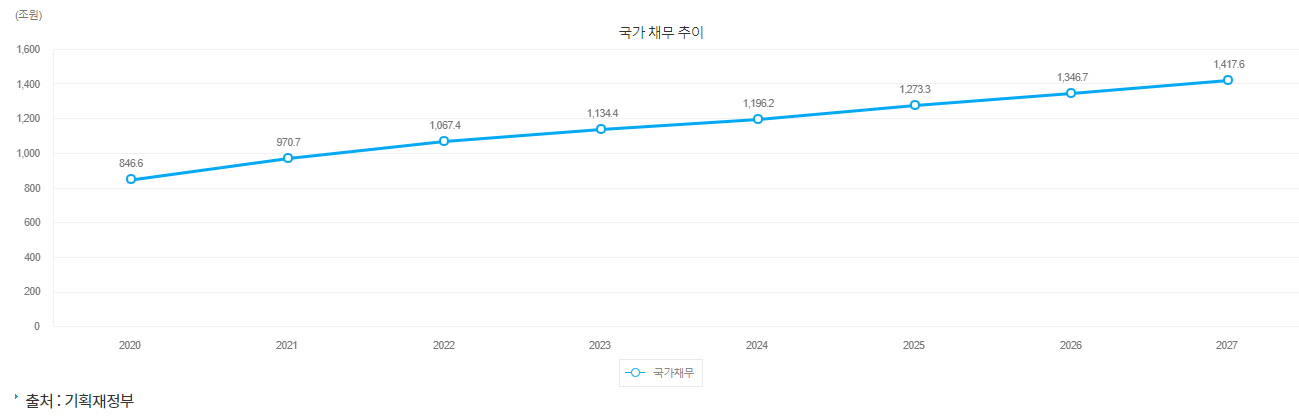

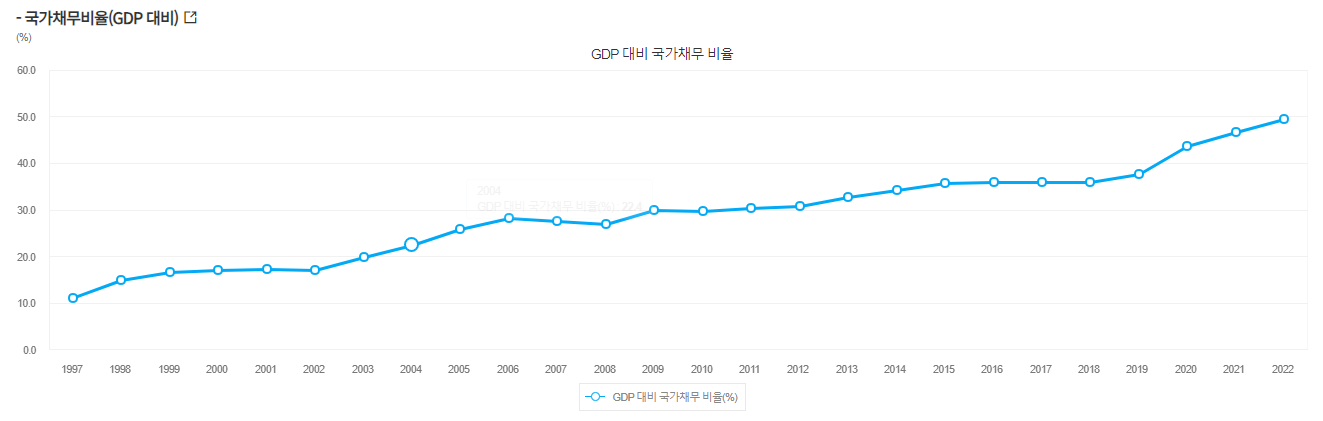

현재 미국 기준금리 5.5% 에서 한국 기준금리 3.5% 수준이 되기 위해서는 100bp씩 2번 인하 시행되어야 하는데

미국 금리 인하가 급격하게 진행 되기는 쉽지 않을 것이고, 이로 인하여 한국 기준금리 인하도 점진적으로 진행 될것 이다.

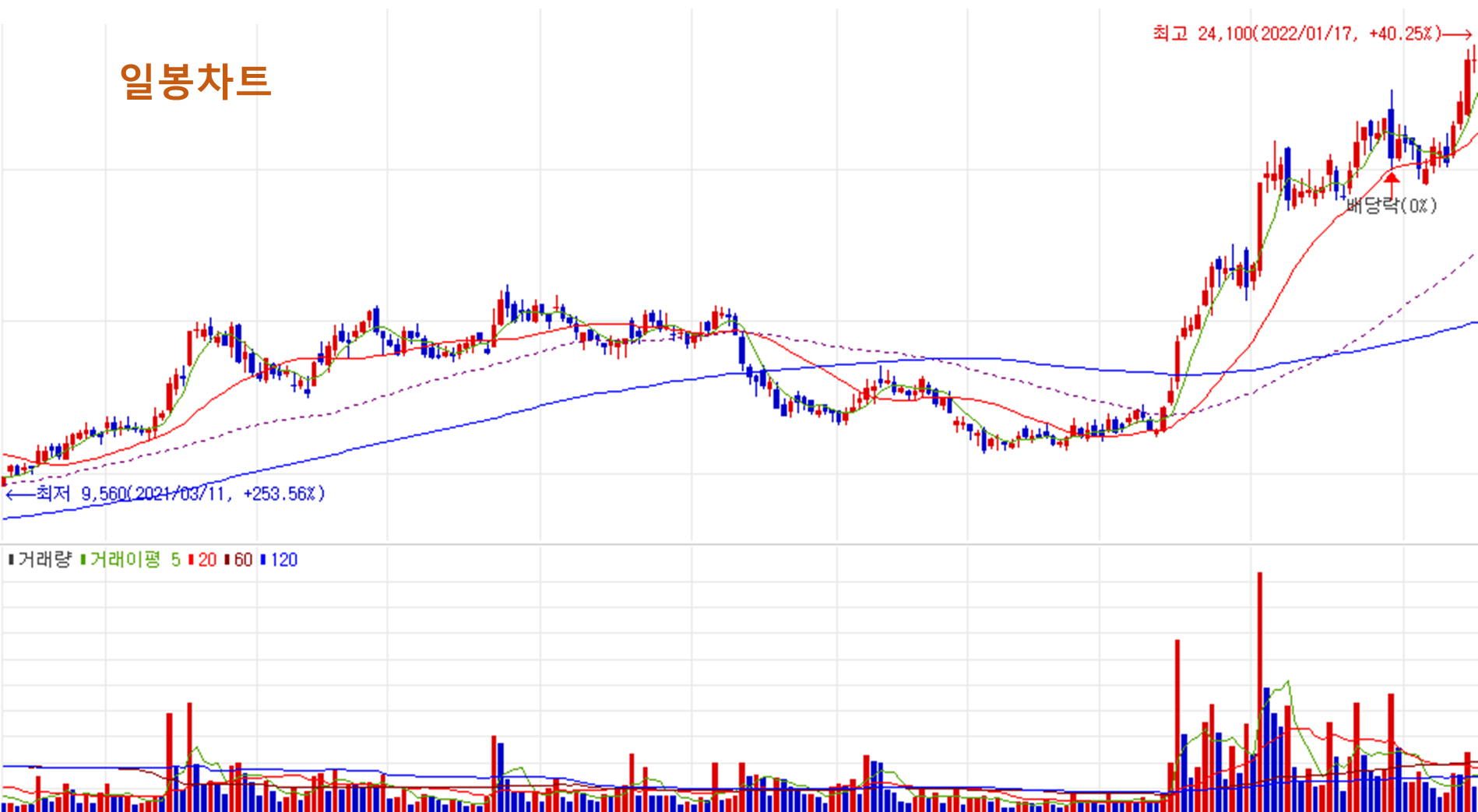

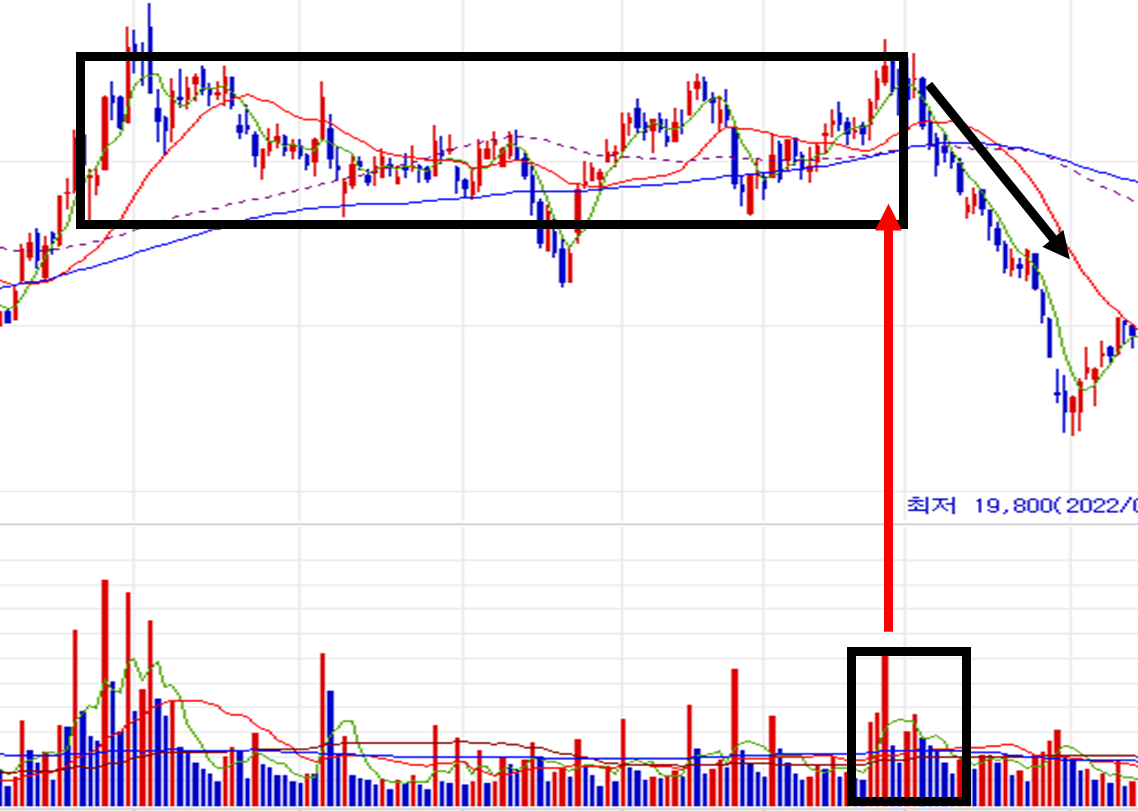

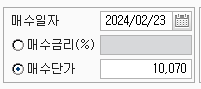

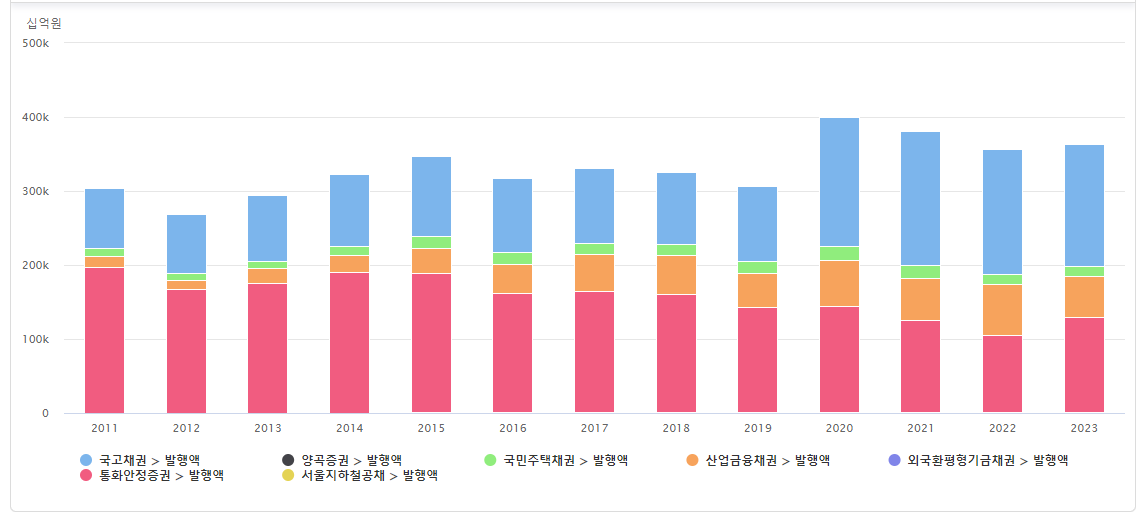

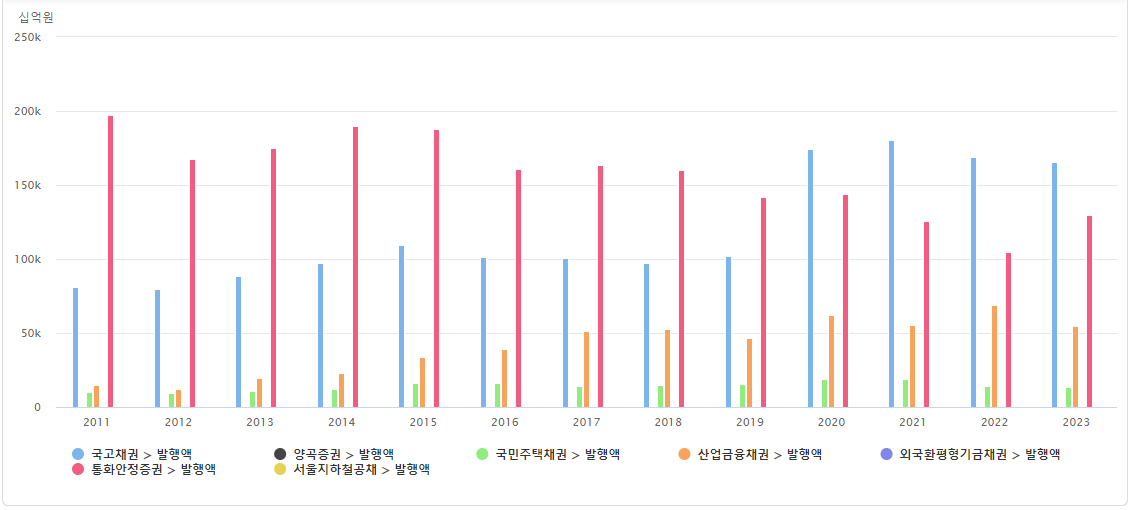

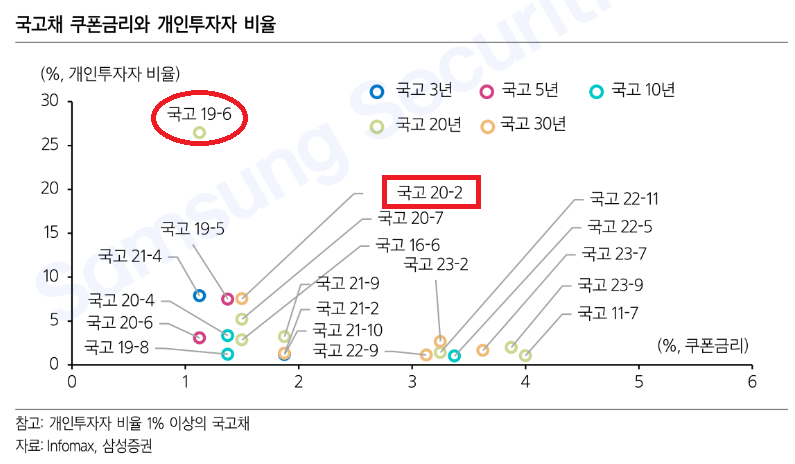

삼성증권 자료에서 확인한 발행된 국고채 10년물 가격 추저 그래프를 보면

저금리시점 발행된 채권 중에서 금리 상승으로 인하여 채권 가격이 낮아진 채권들이 있다.

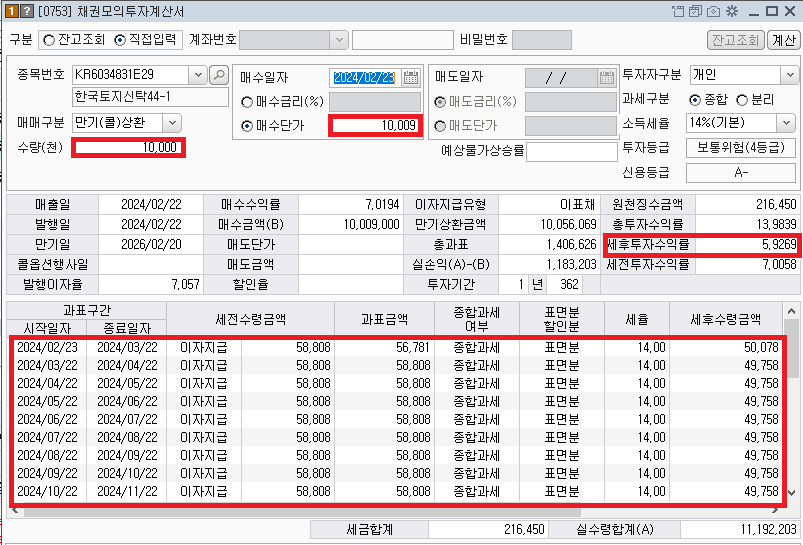

개인투자자 채권 투자 과세 : 이자소득에만 부과 (금융투자소득세 시행 이전 기준)

- 2,000만원/년 이하 15.4% (14% 세율+ 지방세 1.4%)

- 2,000만원/년 초과시 금융소득 종합과세 : 6.6~49.5% (지방세 포함)

저쿠폰 채권 투자효과는 금융소득 종합과세 대상자중에서 고액으로 과세되는 대상자에게는 큰 절세 효과가 있다.

저쿠폰 채권 중

- 2019년 ~ 2021년 발행 채권이 저쿠폰

- 만기 긴 채권 : 2019년 발행 20년물 국고체 19-6, 2020년 발행 30년물 국고체 20-2

돈이 많으면 재테크도 참으로 다양하게 할수 있고

다양한 방법으로 절세 할수 있구나 !!

부럽다..

관련정보

2024.02.06 - [금융/전망] - 2024년 금리인하시 투자전략

'금융 > 채권' 카테고리의 다른 글

| [실전 채권투자] 01_매크로상황 vs 채권투자 (2) | 2024.03.06 |

|---|---|

| 채권가격과 채권금리 상관관계 (3) | 2024.02.24 |

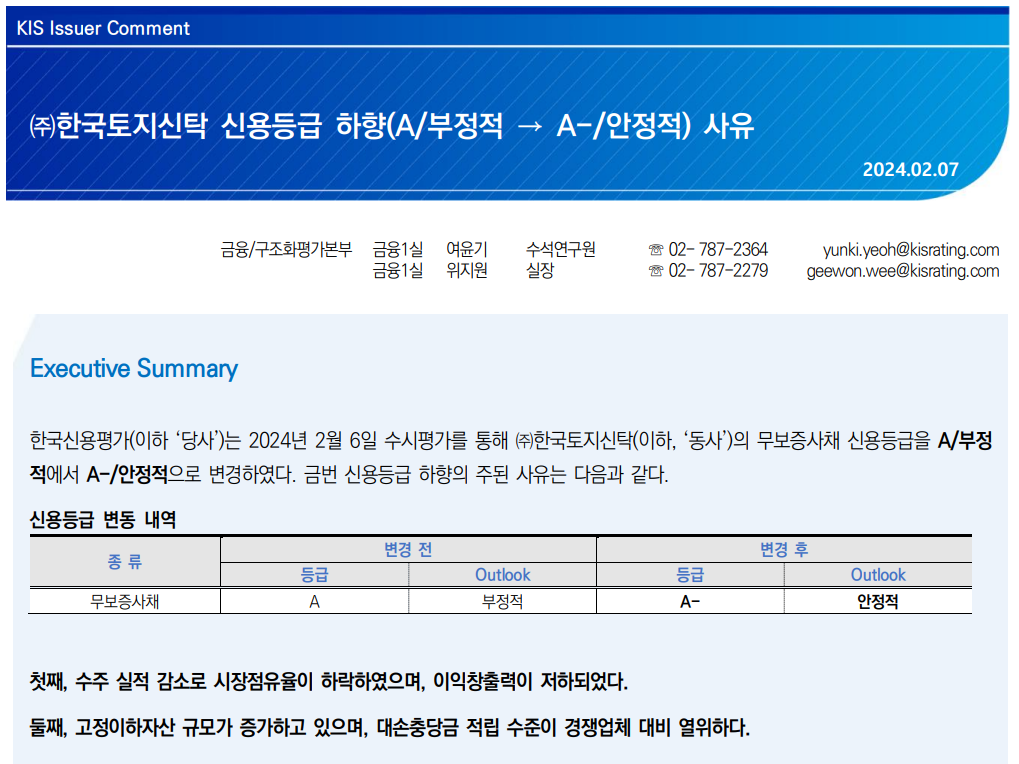

| (회사채)한국토지신탁 (2) | 2024.02.24 |

| [회사채] 태영건설68 (2) | 2024.02.24 |

| 15_채권투자 핵심 노하우-경기침체시주식투자전략 (3) | 2024.02.23 |