관련정보

[NEXT]

2024.03.11 - [금융/주식차트] - [차트분석] 22_일목균형표 설정과 활용

[BEFORE]

2024.03.09 - [금융/주식차트] - [차트분석] 20_DMI-추세방향과 강도

본 자료는 개인이 내용 정리한 자료 입니다. 절대 종목 추천에 대한 내용이 아닙니다.

모두 투자 결정은 투자자 본인의 책임하에 투자 진행을 각 개인 상황 맞게 진행 하세요

파라볼릭 SAR (Parabolic Stop and Reversal) 는 추세 지속 여부와 잠재적인 추세전환 지점을 알수 있는

추세가 확실히 진행 될때 유용한 지표로 모양이 포물선과 비슷한 지표

- 기존추세 종료 후 새로운 추세 시작되는 추세 전환 신호를 포물선 형태로 나타내는 지표

- 주가가 SAR아래로 떨어지면 매도

- 주가가 SAR 위로 올라갔을 때는 매수

- 추세시장 : 효과적인 지표이

- 비추세적 시장 : Whipsaw 많이 발생 단점

계산식

- 상승추세 : 익일 parabolic = 당일 Parabolic + 가속도(추세내 신고가 - 당일SAR) :

- 하락추세 : 익일 parabolic= 당일 parabolic + 가속도(추세내 신저가 - 당일SAR)

- 기본설정값

- 초기가속변수:0.02

- 증가값: 0.02

- 한계값: 0.2

주가 상승, 하락 속도가 빠르게 진행되다가 둔화 되면 추세 전환 의미 할수 있습니다.

조금 늦은 추세 전환 신호는 중기적 또는 안전환 투자에 유용한 지표로 추세에 반하는 매매를 줄일수 있습니다.

- 상승추세 : 파라볼릭 SAR 이 주가 아래 위치

- 하락추세 : 파라볼릭 SAR 이 주가 위쪽 위치

- 방향성과 시장 추세 기간, 잠재적 추세 반점 지점 확인

- 불명확한 추세에서 잘못된 신호 많이 발생

파라볼릭 SAR을 통한 매매 기법

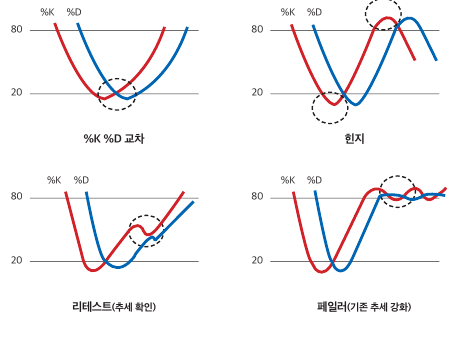

주가와 파라볼릭 교차 시점

(1) 매수 : 주가 위 파라볼릭 SAR 주가 아래로 이동

(2) 매도 : 주가 아래 파라볼릭 SAR 주가 위쪽으로 이동

- 최저점 매수 / 최고점 매도 보다는 무릎에 사서 어깨에 팔아라는 증시 격언에 어울리는 지표

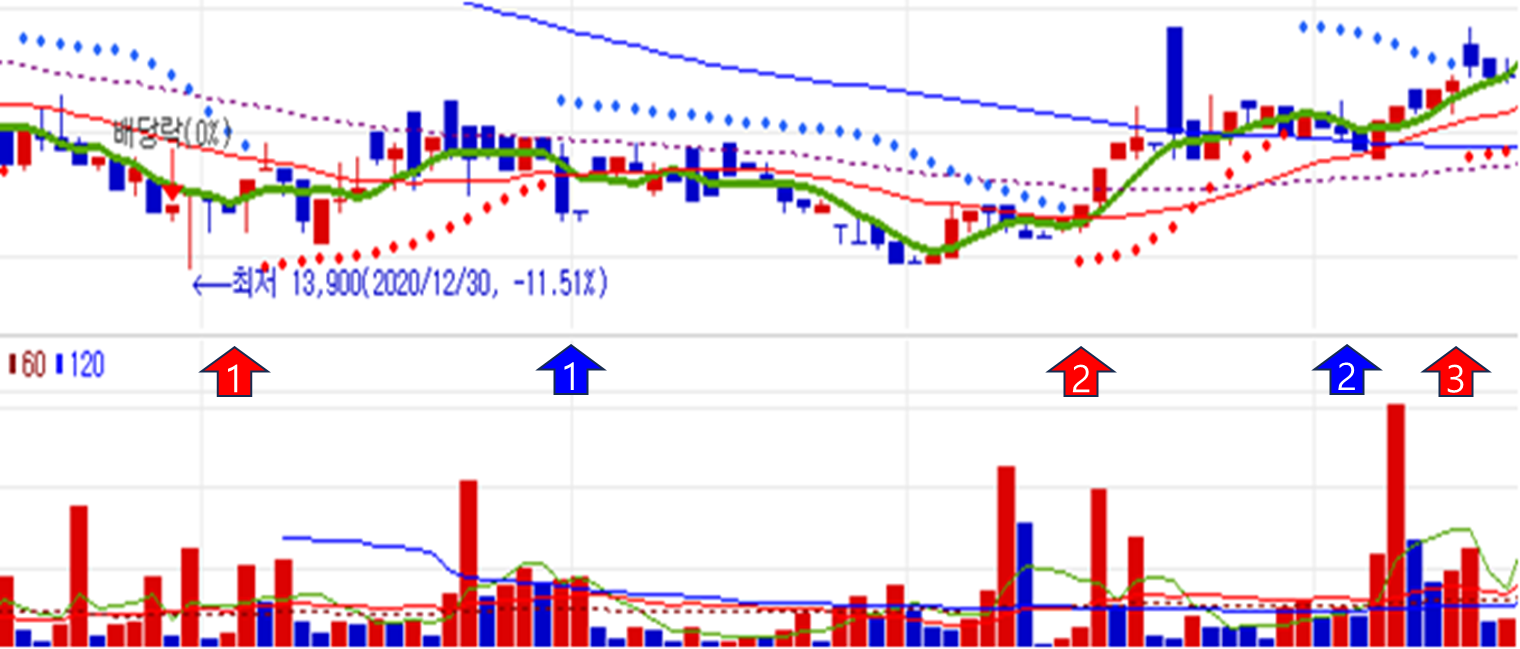

아래그래프와 같이 횡보 장세에는 매매 신호가 너무 자주 나와서 유용하지 않다.

파라볼릭 SAR & DMI 조합 매매 기법

DMI 조합해서 활용하면 유용하다고 하는 데..

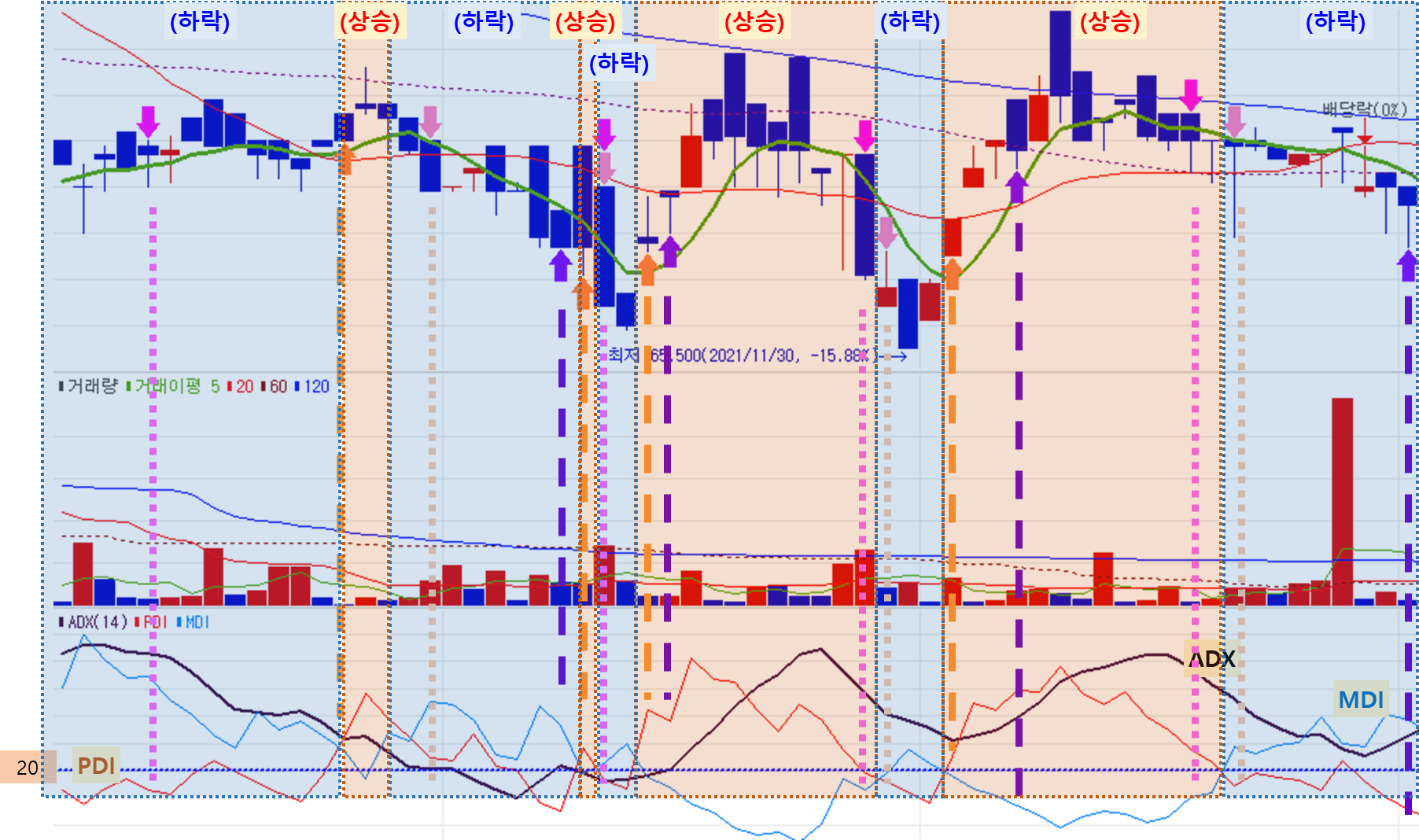

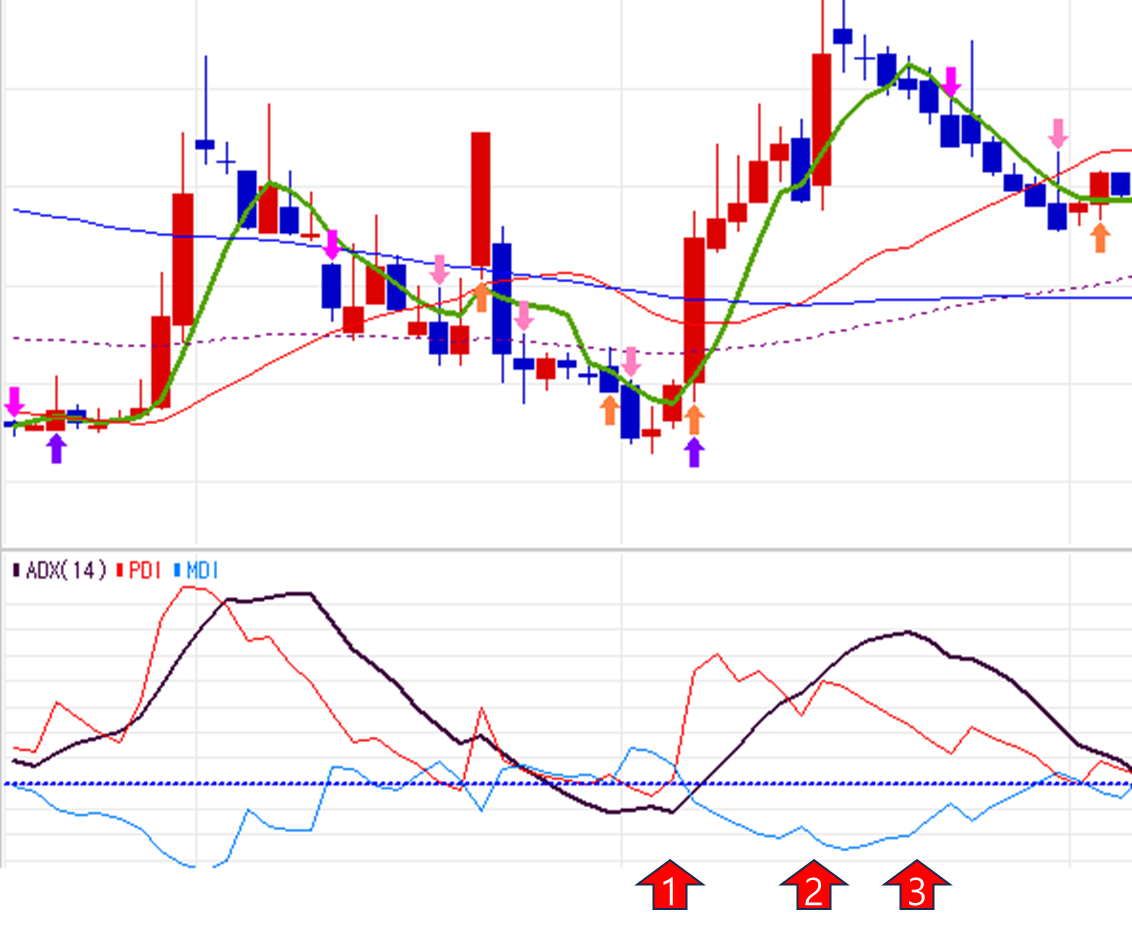

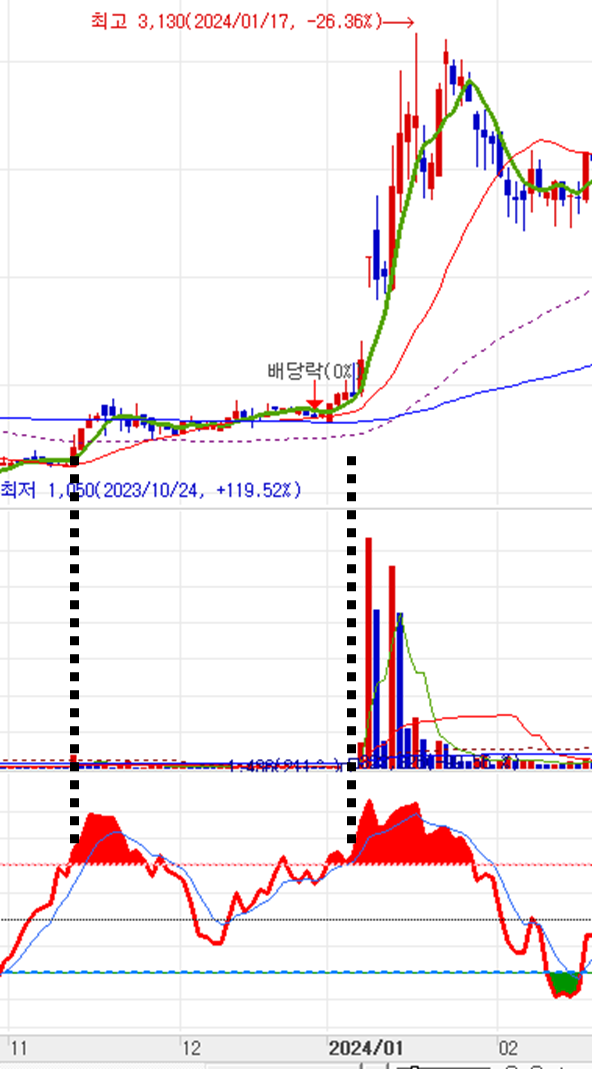

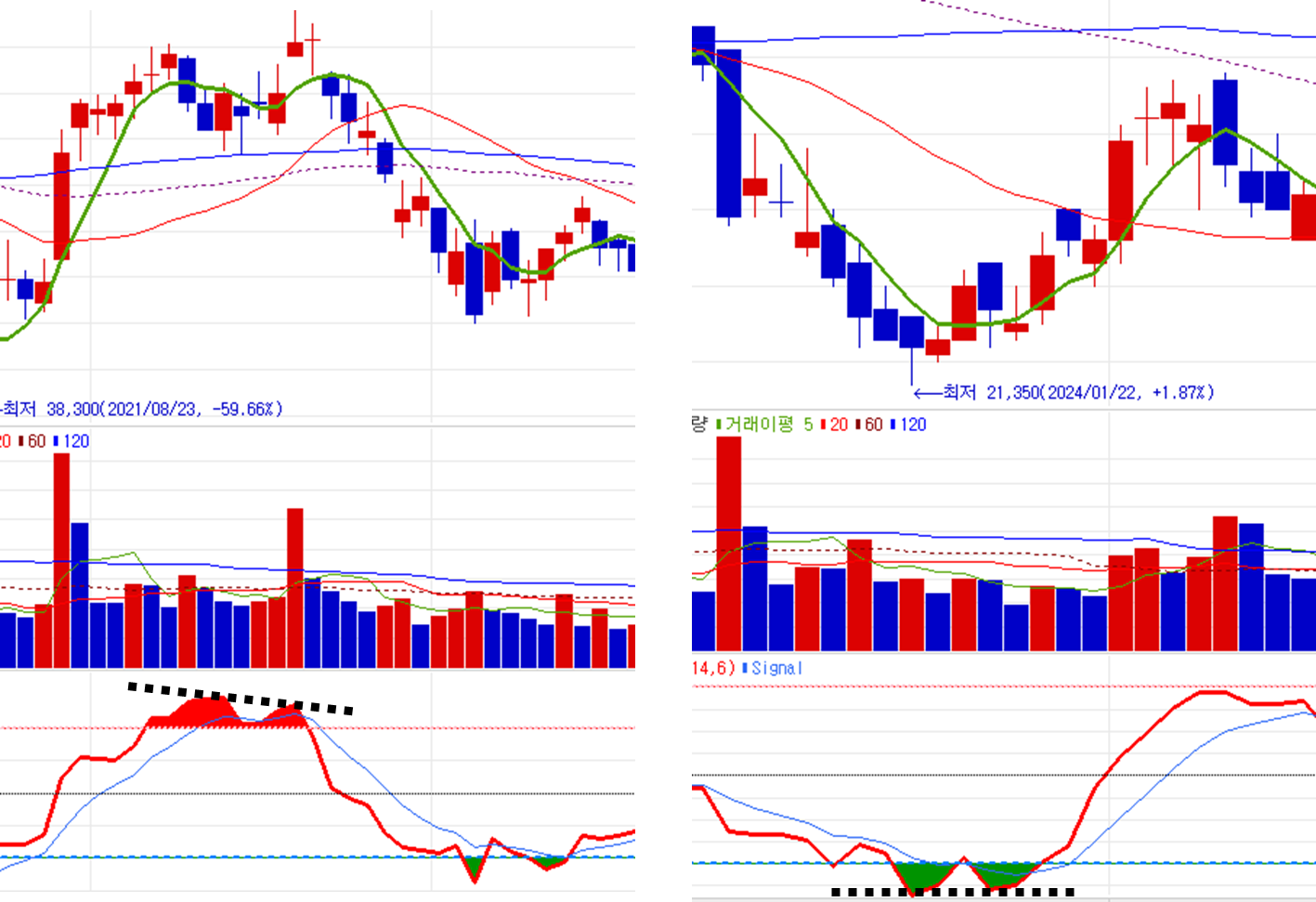

아래 일간 그래프 를 보면

(1) PDI 가 MDI 상향 교차로 매수 신호 발생 지점 (흑색점선) 과 파라볼릭 SAR 매수 신호 (녹색점선) 와 일치

(2) 파라볼릭 SAR 매도 신호 발행(녹색점선)후 다음날 정도 PDI 가 MDI 하향 교차로 매도 신호(흑색점선) 으로 비슷한 시점에 발생

나머지 지점은 DMI / 파라볼릭 SAR 신호가 차이 발생한다.

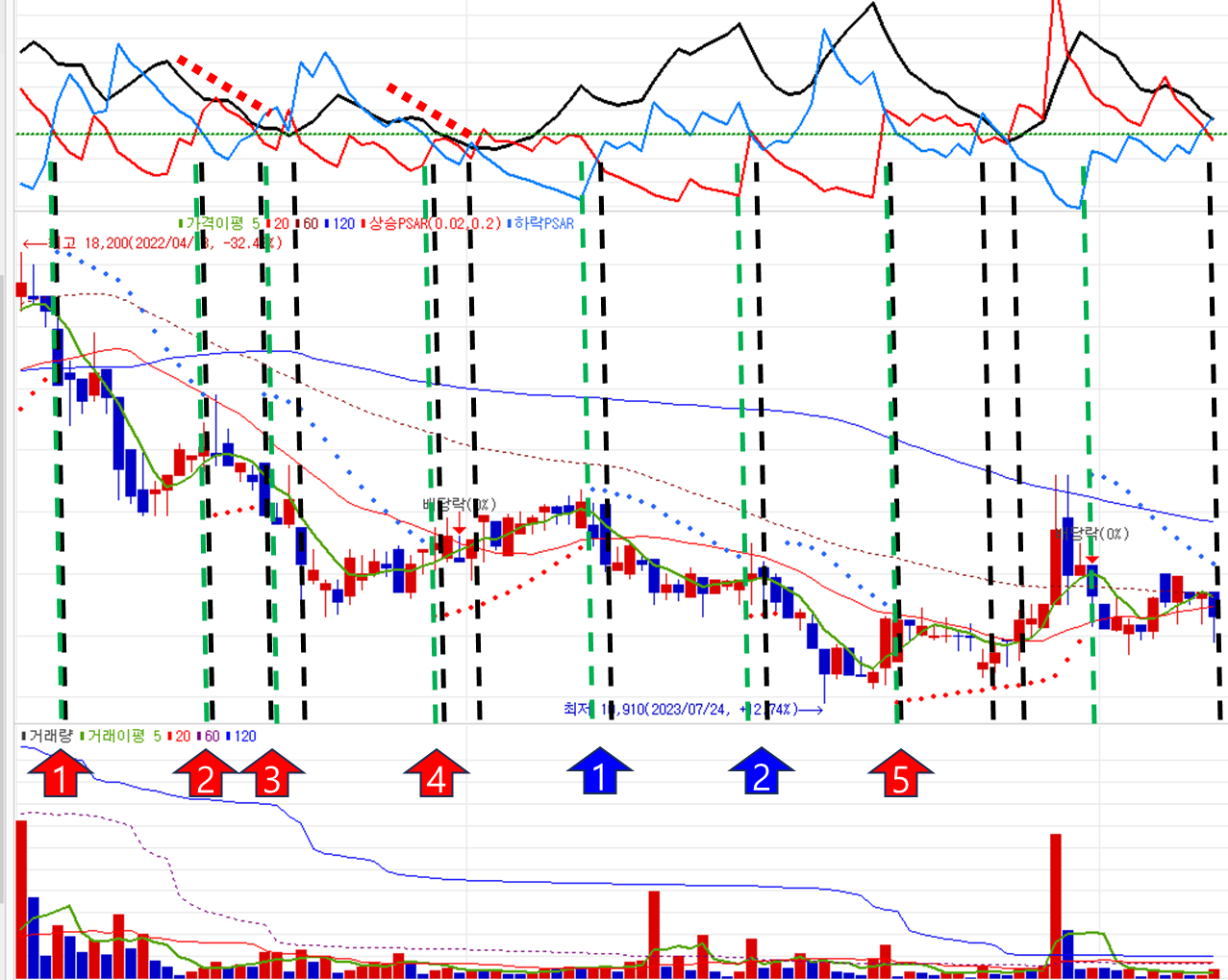

아래 주간 그래프 를 보면 ADX 지표와 파라볼릭 SAR 신호와 비슷하게 매매 신호가 발생한다.

매매 신호가 발생하면 매수 고려, 매도 고려 시점으로 판단하고, ADX 상승 하고 있는 지, DMI 매매 신호및

추세선, 거래량, 5일/20일 이동평균선 등을 같이 고려하여 매수, 매도를 진행 하는 것이 권장한다.

[니콜라스 다비스]

돈없이 하는 모의 투자는 매우 쉬운 듯 보였다.

하지만 내가 주식에 1만달러를 투자하자마자 상황은 매우 달라졌다.

돈이 들어가 있지 않을 땐 쉽게 감정을 조절 할수 있었지만

돈을 투자하자마자 매 감정은 곧 바로 표면 위로 떠오르기 시작했다.

주변에서 소액으로 주식 투자를 시작 해서 좋은 성과가 나온 뒤

투자 비용을 크게 늘려서 투자를 하면서 부터 손실이 많이 발생하는 사람들을 많이 보았다.

이것과 비슷한 경우 인것 같다.

관련정보

[NEXT]

2024.03.11 - [금융/주식차트] - [차트분석] 22_일목균형표 설정과 활용

[BEFORE]

2024.03.09 - [금융/주식차트] - [차트분석] 20_DMI-추세방향과 강도

'금융 > 주식-차트' 카테고리의 다른 글

| [차트분석] 23_볼린저밴드-시세 반전 판단 (2) | 2024.03.11 |

|---|---|

| [차트분석] 22_일목균형표 설정과 활용 (1) | 2024.03.11 |

| [차트분석] 20_DMI-추세방향과 강도 (2) | 2024.03.09 |

| [차트분석] 19_CCI-매매시점 (1) | 2024.03.08 |

| [차트분석] 18_RSI-주가움직임강도측정 (2) | 2024.03.08 |