본 자료로 투자 결정하기 위한 자료로 활용 하지 마세요.

투자 진행은 각 개인의 상황에 맞게 진행 하세요.

신한해피라이프연금증권전환형자투자신탁제1호[주식혼합](종류)를 2006년 부터 가입해서 연말정산에 혜택을 보고 있는 데..

18년 지났는 데.. 수익율이 32.48% 년 2% 정도 되는 것 같다.

2024년 들어와서 5% 정도 빠진것 같다.. 이전에 얼마였지??

이 펀드는 연말정산 환급 말고는 펀드 매니저가 잘 운용해주기를 바라는 것 말고는 할수 있는 것이 없다.

오늘 자산운용보고서 메일을 받았다.

이제까지는 그냥 넘어갔는 데..

이번에는 어떤 내용이 있는 지 확인 해았다.

지난 3개월 간 펀드는 2.87%를 기록하며 펀드 비교지수의 성과가 3.95% 였던 것에 비해 -1.08% 포인트 하회하는 성과를 기록했다고 한다..

24년은 전년대비 KOSPI 영업이익이 큰폭으로 턴어라운드 하는 상황으로, 펀더멘털적인 측면에서 24년 턴어라 운드와 더불어 향후에도 구조적인 이익성장이 가능하다고 판단되는 IT 및 조선섹터를 지속적 으로 오버웨이트하고 있습니다. 더불어 연초 정책모멘텀이 부각될 수 있는 만큼, AI/로봇/우주 섹터 관련 종목에 대해서도 관심을 가지고 종목 편입을 진행하고 있습니다.

KOSPI에 속한 기업들의 영업이익이 크게 개선될 것같고, 경제 상황이 개선되고 기업들의 실적이 향상될것 같아서 IT 및 조선섹터 성장가능성이 높을 것 같아서 비중을 높이겠다는 것과 AI/로봇/우주 섹터 관련 종목은 연초 정책모멘텀도 있고, 정부의 정책 지원을 받을 가능성이 높고, 미래 성장 가능성이 높다고 판단 해서 종목에 편입했다는 건데..

현재 주가가 별로여서리.. 쩝..

펀드 업종별 현황은 전기전자/KOSDAQ 합쳐서 54.07% 이다..

주식

연초 국내 증시는 매크로 상하방 요인이 혼재하는 가운데 중소형주 및 각종 테마가 지 속적으로 교체되며 섹터 로테이션이 빠르게 진행되고 있습니다.

올해 턴어라운드가 기대되는 반도체 및 조선섹터의 지속적인 비중확대를 통해 변동성을 최소화

금리 피크 아웃이라는 판단하에 성장섹터를 중심으로 1)바이오 2)소프트웨어 3)AI/우주 등 정책관련 수혜 섹터 등의 투자

미국 금리 인하 시기가 늦춰지고 있어서.. 잘 지켜봐야 할것 같다.

채권

- 국내 채권시장은 미국 연준의 통화정책 방향 선회, 물가상승률 둔화 추세가 이어지며 강세 압력 지속

- 최근 금리 하락에 따라 국고채 금리가 기준금리 보다 낮은 역캐리에 진입하며 금리 레벨 부담이 높아졌음

- 유가 상승 우려도 재차 부각될 수 있는 여건

- 금리 상단이 제한된 가운데 강세 흐름이 지속될 전망

- 비교지수 대비 높은 가중평균만기를 유지

- 수익률 곡선이 가팔라질 것에 대비

- 장기구간의 비중을 일부 축소하고 중기구간의 비중을 확대

- 신용채권에 대한 비중 확대는 자제할 계획

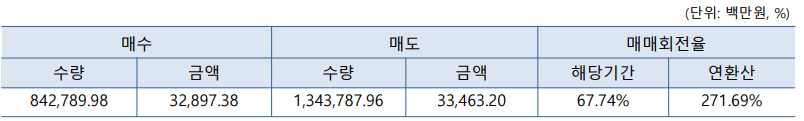

매매회전율이 좀 높은 것 같다. 운용사도 먹고 살려면 어쩔수 없는 것인가??

- 비교지수 : [(KOSPIx95%)+(콜금리x5%)] x 50% + [(매경BP장기지수x70%)+(지표수익율(콜)x 30%)] x 50%

- 매경BP종합채권지수 : 신용등급 BBB- 이상의 전체채권을 대상으로 한국펀드평가에서 만든 지수입니다.

- KOSPI 지수 : 한국거래소에 상장된 상장기업의 전 종목을 대상으로 한 주식 변동을 시가총액방식으로 기 준시점과 비

- 교시점을 비교하여 작성한 지표로서, 주식의 전반적인 동향을 가장 잘 나타내는 대표적인 지수

- CALL 지수 : 금융기관간 영업활동 과정에서 남거나 모자라는 자금을 30일 이내의 초단기로 빌려주고 받는 을 “ 콜” 이라 부르며, 이때 적용되는 금리를 콜금리라 합니다.

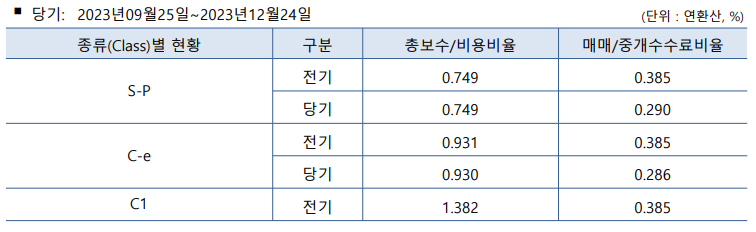

다행이도, 종보수는 C-e 가 다른 class 보다 낮은 것 같다.

'금융 > 연금-보험-파킹' 카테고리의 다른 글

| 신한연금케어 (2) | 2024.01.26 |

|---|---|

| KDB다이렉트 (무)챌린지미니저축보험 (0) | 2024.01.24 |

| 신한은행 퇴직연금 보유상품 변경 방법 (0) | 2024.01.19 |

| 신한은행 퇴직연금 상품 매수방법 (1) | 2024.01.17 |

| 비대면계좌개설 관련 (0) | 2024.01.15 |